De acuerdo con el informe de Cuantico VC, plataforma de inversión enfocada en mapear, acelerar e impulsar startups de la región, pese a que en 2022 la captación de capital sumó US$8 mil 300 millones, se debe poner en contexto que, en 2021 las startups latinoamericanos recaudaron una cifra récord de US$19 mil 500 millones.

“Una de nuestras conclusiones más importantes es que 2022 ha sido el segundo mejor año de la industria capital de riesgo para Latinoamérica, Centroamérica y muchos mercados de la región en la última década”, dijo Jose Kont, managing partner de Cuantico VC, al comparar el desempeño del mercado en los años prepandemia.

Según el estudio, el capital captado por los emprendimientos de rápido crecimiento latinoamericanos en 2022 es 261% más que en 2018, cuando sumaron US$2 mil 300 millones; 118% más que en 2019, cuando fueron US$3 mil 800 millones; y 73% más que en 2020, cuando lograron US$4 mil 800 millones.

“Con la pandemia en 2020 Latinoamérica se posicionó como un mercado emergente para crear muchas soluciones innovadoras y eso hizo que para 2021 la región recaudara un récord de capital, porque los grandes inversionistas de Estados Unidos, Asia y otros mercados globales inyectaron fuertes sumas de capital a nuestra región. En 2022 se voltean a otras regiones, sobre todo en África”, explicó Kont.

El informe destaca que en 2022 muchos propietarios de capital retrocedieron en medio de un empeoramiento del clima de salida y la disminución de las valoraciones de sus participaciones. SoftBank Latin America Ventures, por ejemplo, no reportó inversiones en la segunda mitad de 2022 y Tiger Global Management tenía solo dos. Ambas firmas habían estado entre los inversionistas más activos en Latinoamérica durante 2021.

Centroamérica, en etapa inicial

Centroamérica y Guatemala constituyen mercados incipientes, por lo que la tendencia es que las startups mantendrán posibilidad de captar la atención de inversionistas, principalmente de quienes optan por inyectar capital en etapas tempranas, denominadas inversiones ángel que, en términos generales, ha sido la categoría con mayor crecimiento a nivel Latinoamérica.

El estudio de Cuantico VC da cuenta que en 2018, Centroamérica captó US$16.6 millones en capital de riesgo; en 2019, US$21.7 millones; mientras que en 2020 únicamente sumó US$6 millones; en 2021 escaló a US$59 millones; y en 2022, captó US$83 millones.

“Es importante decir que en Centroamérica y en Guatemala el tipo de financiamiento más usual es el de las etapas presemilla o inversión ángel que es la que en Latinoamérica alcanzó un récord de US$1 mil 200 millones en 2022. Creemos que esa tendencia va a seguir y quienes hoy están siendo afectados son las startups que ya son de tamaño mediano, más desarrolladas y en una etapa de consolidación de mercados”, argumentó Kont.

También destacó que el año pasado, la startup guatemalteca conceptualizada como operador financiero de sistemas de pago Ibex Mercado, en etapa inicial, recibió US$4 millones, lo que da una señal de que el potencial de la región en materia de emprendimientos de rápido crecimiento comienza a visibilizarse. “Hay inversionistas que están prestando atención, sin embargo, están siendo más cautelosos”, indicó.

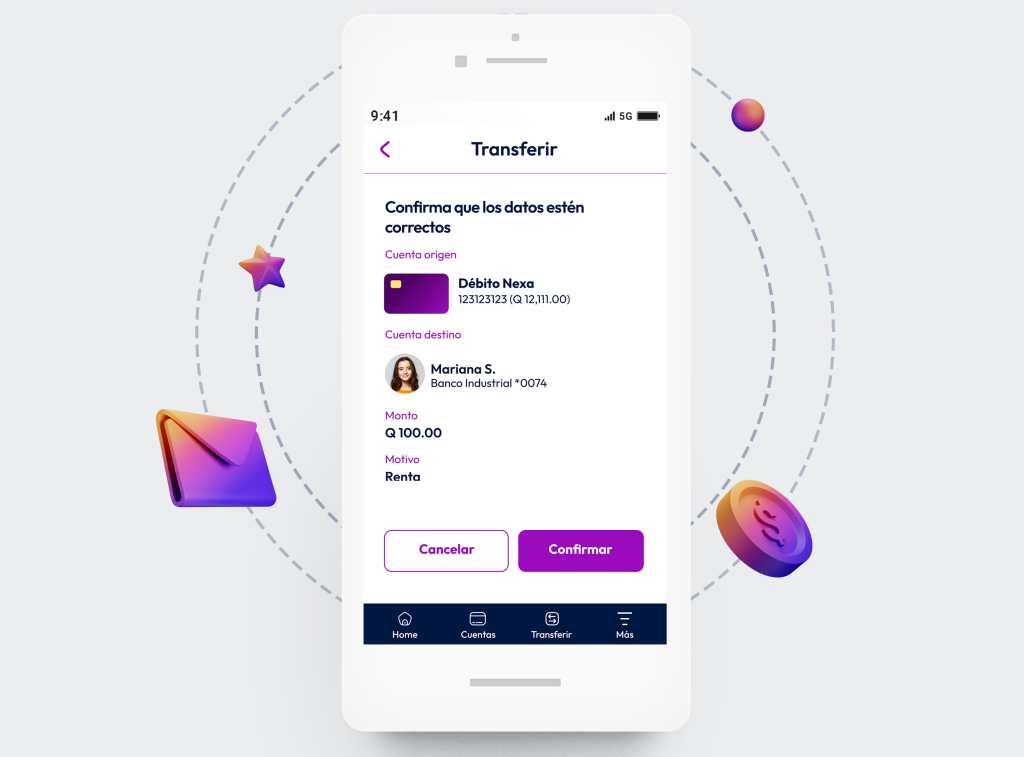

El managing partner de Cuantico VC, dijo que los inversionistas interesados en las startups guatemaltecas y centroamericanas se fijan más en soluciones de accesibilidad financiera, el sector de salud y todo lo que resuelva necesidades reales. Asimismo, enfatizan el que los emprendedores sean capaces de demostrar con cifras, su crecimiento potencial.

Hay mucho potencial

Mario Romero, managing director de Impact Hub Mexico, en una entrevista con Prensa Libre dijo que Guatemala ostenta un potencial para el surgimiento de unicornios (startups valoradas en más de US$1 mil millones), pero debe fortalecerse el ecosistema de emprendimiento. Parte de eso, es captar la atención de inversionistas.

“Las oportunidades de financiamiento son muchas para los emprendedores, pero todavía es muy incipiente en nuestra región. La mayoría de este tipo de capitales vienen del extranjero, por lo que se necesita exposición y vinculación para acceder a ellos. Sin embargo, también existen otro tipo de financiamiento, como los premios que van de US$5 mil hasta US$25 mil; o fondos semilla de hasta US$80 mil que se pueden aprovechar”, indicó Romero.

José Ordónez, managing director de SEAF, administrador de capital privado, señaló que las startups requieren de inversionistas que entiendan que estos negocios pierden dinero los primeros años de su existencia y que pueden tardar de tres a cinco años para lograr su punto de equilibrio.

Según Ordónez, las startups pueden avanzar en distintas rondas de levantamiento de capital; entre las primeras está la presemilla, luego la ronda semilla y posteriormente, las series A, B y C. Se avanza en cada una de estas etapas si “se hacen bien las cosas” y se obtiene una valoración mayor, ya que implica que la empresa tiene menos riesgo. “Cuanto más se avanza, es más fácil levantar capital”, afirmó.

Predicciones para VC en 2023

Entre las conclusiones del estudio respecto a lo que se espera en el corto plazo para las inversiones de riesgo, destaca que de la austeridad saldrá la creatividad para seguir desarrollando

la industria de ventures capital en Latinoamérica y las startups que sobrevivan en 2023 tendrán mucho éxito en el mediano y largo plazo.

Se espera que los fundadores que acaban de comenzar tendrán de las mejores oportunidades de inversión, pues muchos capitalistas dejarán de invertir en capital de riesgo y la industria tendrá que seguirse reinventando.

Y se prevé que el financiamiento de capital de riesgo se recuperará a finales de 2023, lo que permitirá el surgimiento de una nueva generación de fundadores resilientes.

Captaciones

Volúmenes de inversión de riesgo en Latinoamérica durante 2022, según etapas:

- Inversión ángel: US$1 mil 200 millones.

- Inversión en etapa temprana: US$3 mil 200 millones.

- Inversión en Late Stage: US$3 mil 600 millones.

- Promedio de inversión Series A: US$13.4 millones.

- Promedio de inversión Series B: US$50.5 millones.

- Promedio de inversión Series C: US$91 millones.

- Promedio de inversión Series D, E, F, G: US$103 millones.