Por lo tanto, dicho reporte es la historia financiera del usuario de crédito bancario, y la SIB administra un sistema que concentra la información crediticia de las personas, proporcionada por las entidades financieras.

A este sistema de información tienen acceso los bancos, sociedades financieras, entidades que integran grupos financieros y otras entidades de intermediación financiera que apruebe la Junta Monetaria.

La SIB resalta que el historial crediticio es la carta de presentación al momento de solicitar crédito en una institución financiera.

El reporte puede incluir:

- Morosidad mensual, trimestral y anual.

- Endeudamiento mensual, trimestral y anual.

- Deuda por institución, número de crédito, tipo de crédito, tipo de garantía, saldo de la deuda de capital, intereses y fecha del último pago realizado.

Opción en línea

Actualmente, los usuarios pueden solicitar el informe y consultarlo en línea, pero es necesario que se presenten una única vez en la Unidad de Información Pública de la Superintendencia de Bancos (SIB): 9ª. Avenida 22-00 zona 1, de 8 a 16 horas, como una medida de seguridad que es el interesado quien está requiriendo la información.

Luego, le enviarán un usuario para poder consultar el historial en línea y podrá consultarlo las veces que así lo necesite, dado que la información se actualiza de manera constante.

Para solicitar el informe de récord crediticio se requiere lo siguiente:

- El trámite es personal o a través de su representante legal.

- Presentar DPI.

- Proporcionar el número de identificación tributaria (NIT).

- Correo electrónico (si posee): En caso de contar con un correo electrónico, podrá consultar su historial crediticio en línea para lo cual se les proporciona por medio de oficio un número de usuario y se envía al correo electrónico que autorizó para el efecto una contraseña para la consulta del mismo.

- En caso que la persona no cuente con un correo electrónico, se entrega la información impresa o se le comunica por escrito que no le aparece registro de historial crediticio.

- Si es historial crediticio de persona jurídica, deberá presentar fotocopia del nombramiento del Representante Legal de la empresa, DPI y NIT.

Según el artículo 5 del mencionado Acuerdo 05-2011, el informe confidencial de la persona consultada incluye el historial de comportamiento crediticio de los últimos 60 meses (5 años) respecto de la fecha de consulta.

Histórico de solicitudes

En 2017, la Superintendencia de Bancos atendió 3 mil 77 solicitudes y gestiones de usuarios de productos y servicios financieros, relacionadas con las entidades del sistema financiero supervisado, mostrando una baja del 20%, con respecto al mismo período del año anterior (3 mil 824 en 2016), como se explica en la siguiente gráfica.

La SIB explica que la baja es resultado de las acciones llevadas a cabo por algunas entidades, las cuales se encaminaron a fortalecer sus políticas de atención y orientación al usuario; a implementar oficinas específicas de atención personalizada; y, a fortalecer la comunicación con el órgano supervisor en esta materia.

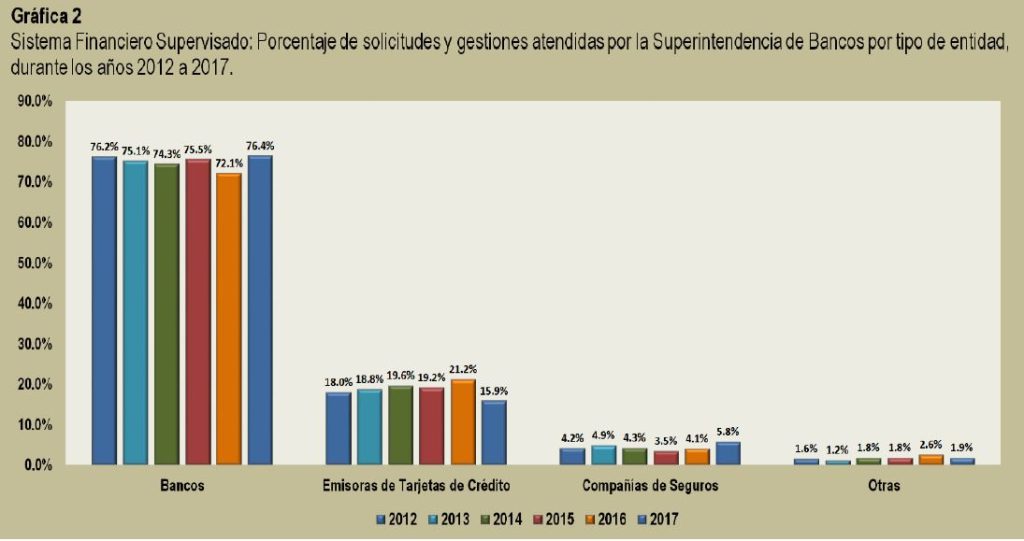

Al analizar las solicitudes y gestiones por el tipo de entidad, se puede observar que en 2017, los bancos y las empresas emisoras de tarjetas de crédito presentaron el mayor número de inconformidades por parte de los usuarios representando el 76.4% y 15.9%, respectivamente, del total de casos atendidos por el órgano supervisor (72.1% y 21.2%, en 2016).

Por otra parte, las solicitudes y gestiones de las compañías de seguros representan el 5.8% (4.1% en 2016) y el resto de entidades 1.9% (2.6% en 2016) del total de casos. En conjunto estas tienen una participación del 7.7% del total (6.7% en 2016).

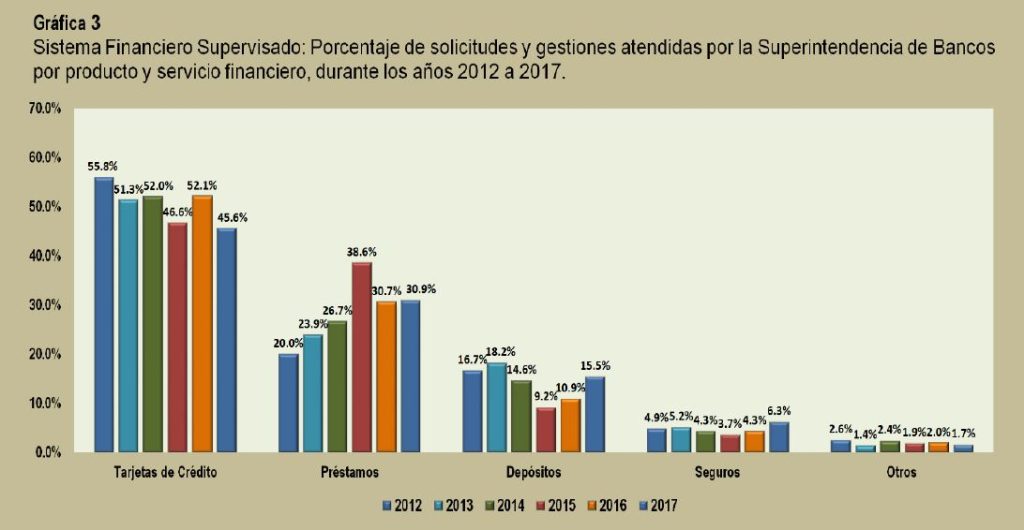

La SIB analizó las solicitudes y gestiones atendidas por tipo de producto y servicio financiero durante el 2017, la mayor parte de inconformidades se relaciona con las tarjetas de crédito, al sumar 1 mil 402 casos que representan el 45.6% del total (1 mil 993 casos, 52.1% en 2016).

Asimismo, los préstamos y los depósitos constituyen la segunda y tercera razón por la cual los usuarios requieren la intervención de la Superintendencia de Bancos, al registrar el 30.9% y 15.5% del total de casos atendidos, respectivamente (30.7% y 10.9% en 2016). En el caso de los seguros, estos representan el 6.3% del total de casos atendidos (4.3% en 2016).

Lea Además: “Era un círculo tortuoso, ganábamos dinero y lo perdíamos pagando tarjetas de crédito”

Recomendaciones para un buen manejo de crédito:

- Antes de contratar un crédito, verificar y comparar las opciones ofrecidas, considerando entre otros aspectos, las tasas de interés.

- Leer el contrato de crédito para conocer sus derechos y obligaciones.

- Revisar periódicamente el estado de cuenta.

- Realizar los pagos en las fechas pactadas para no incurrir en mora.

Contenido relacionado:

> Así le podría impactar la propuesta para regular las tarjetas de crédito

> Estas son las 5 formas de financiamiento que necesitan las Pymes en Guatemala para crecer

> Las 4 formas de aplicar el método “Marie Kondo” a las finanzas personales