Los primeros días no fueron difíciles, sin embargo, en la medida que avanzó el tiempo y al no tener clientes regulares, los ingresos mermaron y hubo días que no podía conseguir la cuota fijada. Eso hizo que la deuda creciera y cada vez le era menos posible cancelar los Q3 mil que se le prestaron originalmente.

El acoso y hostigamiento, incluso de manera violenta, de los cobradores, hizo mella en su estado emocional, al punto de llegar a la decisión de suicidarse. Una llamada a las 23 horas al especialista en finanzas personales, Alex Gudiel, director de Zona Cero, lo salvó de la muerte y logró saldar la deuda con un plan disciplinado de pago.

Gudiel relató el caso similar de una ama de casa. A diferencia de Manuel, ella heredó una deuda de su esposo de la que no tenía conocimiento, sino hasta después de que este muriera de un infarto. “Muy probablemente asociado a las presiones de cobro”, asegura el experto.

El problema de esta mujer fue mayor, ya que, al enviudar, se quedó con dos niños pequeños y al poco tiempo, los cobradores colombianos empezaron a acecharla. Como su esposo puso como garantía del préstamo la escritura de su casa, ella tuvo que abandonarla junto a sus hijos cuando del acoso, la cobranza pasó a amenazas.

A mayor facilidad, más riesgo

Estas dos historias ilustran una problemática cada vez más visible a raíz de las dimensiones internacionales que han adoptado los llamados préstamos “gota a gota”, asociado a estructuras de prestamistas y usureros denominados “los colombianos”.

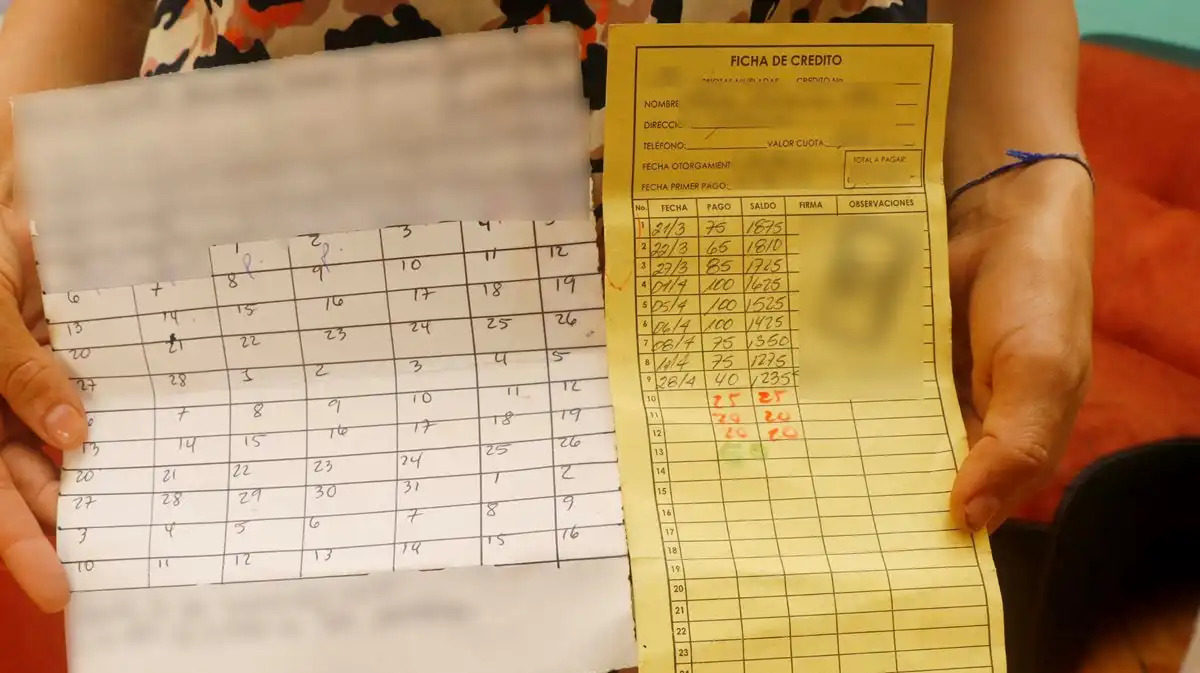

El método “gota a gota” de los prestamistas colombianos es considerado por las autoridades guatemaltecas como préstamos de usura. Son préstamos informales ofrecidos por personas particulares, que entregan cierta cantidad de dinero a quienes buscan cubrir la necesidad de un pago, una deuda o consumo urgente.

El problema de estos préstamos es que ofrecen el dinero de inmediato, le fijan el interés entre 10 y 40 por ciento, y deben pagar diario hasta cancelarlo. Si no cumplen, además de que la deuda crece, estos sujetos recurren al hostigamiento, las amenazas y la violencia.

Según Gudiel, para entender el círculo vicioso de la deuda, hay que imaginar una especie de escala de medios en los que las personas con necesidad financiera requieren obtener recursos. El primer y segundo escalón pueden ser amigos y familiares, todo depende de quién preste el dinero con mayor facilidad.

El tercer escalón suele ser el endeudamiento vía tarjetas de créditos o los préstamos bancarios. El cuarto escalón, suelen ser los prestamistas, y aquí entra el concepto de la facilidad de los créditos, porque los requisitos son menores, pero los riesgos son muy altos y los intereses son de usureros, enfatizó el experto en finanzas personales.

Hasta 3 veces más el monto solicitado

Al 31 de mayo último, la tasa de interés promedio ponderada para los créditos de consumo en el sistema bancario (que es la más alta), se ubicó en 25.22% mensual, según datos de la Superintendencia de Bancos (SIB).

Sin embargo, al comprar cuánto paga una persona por un préstamo bancario frente a uno con los prestamistas, la diferencia radica en que las tasas en una entidad regulada se cobra mensualmente, mientras que con los colombianos, es diario.

De ahí que, por ejemplo, si una persona adquiere un crédito bancario de Q10 mil, a una tasa aproximada del 10% para pagar en un plazo de 12 meses, esta terminará de pagar en total Q11 mil; es decir, Q1 mil sobre los Q10 mil adquiridos, en un año. En cambio, con un prestamista, por el mismo monto y a una tasa del 10% diarios, el deudor terminaría pagando al mes, Q30 mil, pues la cuota diaria puede ser hasta de Q1 mil.

Gudiel recalca que, si bien un préstamo vía tarjeta de crédito es caro, se diferencia de los préstamos “gota a gota”, porque se encuentran en el sistema financiero regulado. “Al momento de un juicio por impago, hay forma de regularlo”, argumentó.

Mientras que los préstamos informales, simplemente “están fuera de control y tampoco son legales ni justos. Y como están fuera de la ley, los métodos de cobranza van a ser abusivos, violentos e intimidantes, que involucran factores emocionales, dependiendo el nivel de acoso”, subrayó Gudiel.

“Si uno se siente ofendido por los métodos de cobro por las tarjetas, porque la gente se siente acosada, emocionalmente perturbada, triste y frustrada, podría imaginar cómo se va a sentir cunado uno de estos (colombianos) le esté cobrando. No hay forma de evitarlos, ellos saben dónde vive, qué hace, todo, y no van a preguntar, ellos van a actuar. Además, son préstamos diseñados para nunca salir de eso”, remarcó el experto.

El alto costo de un préstamo “gota a gota”

De hecho, según las investigaciones de las autoridades, en las calles y redes sociales aparecen constantemente los anuncios que ofrecen préstamos fáciles de adquirir, sin fiador, con grandes cifras, bajo la falsa promesa de que así pueden solventar sus problemas de dinero.

Una llamada o acuerdo verbal, una copia del documento de identificación y datos personales como dirección de vivienda y teléfonos, son lo único que el prestamista solicita para entregar el “préstamo exprés”, según las investigaciones oficiales.

La condición de los prestamistas es que el deudor pague en cuotas, pero si este se atrasa y no realiza el pago de una cuota, los prestamistas colombianos comienzan a extorsionarlos con sus propiedades, y si, en últimos términos, el deudor no consigue pagar entonces es asesinada y la deuda pasa al familiar más cercano, según investigaciones de la Policía Nacional Civil (PNC).

Los préstamos “gota a gota, según expertos, se desarrollaron en Bogotá Colombia, hacia 1990, y se extendió a otras ciudades importantes de ese país. Más tarde, llegó a otros países sudamericanos y centroamericanos como El Salvador, Honduras y Guatemala, y se ha encontrado que el dinero que se presta es producto del narcotráfico.

Esta problemática ha tenido en vilo a personas individuales y pequeños comerciantes. En algunos casos, las autoridades municipales han actuado en defensa de los vecinos, en otros, las autoridades ancestrales han aplicado castigos consuetudinarios para expulsar a los prestamistas colombianos, y también se han dado casos de muerte extrajudicial en contra de los cobradores.

Un intento por regular los préstamos particulares

En febrero de 2020, el diputado por Retalhuleu, Esteban Barrios, presentó la iniciativa 5743, ley contra la usura y negociaciones usurarias (préstamos particulares) cuyo objetivo es regular esta actividad.

Barrios proponía que el control para contrarrestar esto las ejerza el Ministerio Público (MP). La propuesta considera que “quienes prestan el dinero no están amparados por el Código Civil para realizar actividades de intermediación financiera y, además, no cumplen con las disposiciones jurídicas contempladas en la Ley de Bancos y grupos financieros, por lo que se podría encuadrar en ilícitos penales tipificados en el código respectivo”.

Señalan a los prestamistas, además, de “cometer ilegalidades con las personas que les requieren e incurren en hechos ilegales de tipo penal como la usura o negociaciones usurarias, pues cobran intereses más altos que las instituciones reguladas”.

La iniciativa busca “terminar con el proceso de violencia, presión y amenazas en contra de quienes no pueden pagar por alguna razón”.

Sin embargo, la iniciativa, que fue conocida por el pleno del Congreso el 16 de febrero de 2022, y enviada a la Comisión de Economía y Comercio Exterior, no ha recibido ningún dictamen.