En el presente ejercicio fiscal, el Ministerio de Finanzas (Minfin) cuenta con una reserva de US$325 millones para hacer un llamamiento anticipado de capital a los acreedores de un eurobono que se emitió en dólares en el 2004, pero que vence en el 2034.

La operación consiste en hacer una redención anticipada del capital para los inversionistas o tenedores de los eurobonos —llamados así los títulos colocados en el mercado financiero exterior— o cualquier otro título de valor que tenga esa opción.

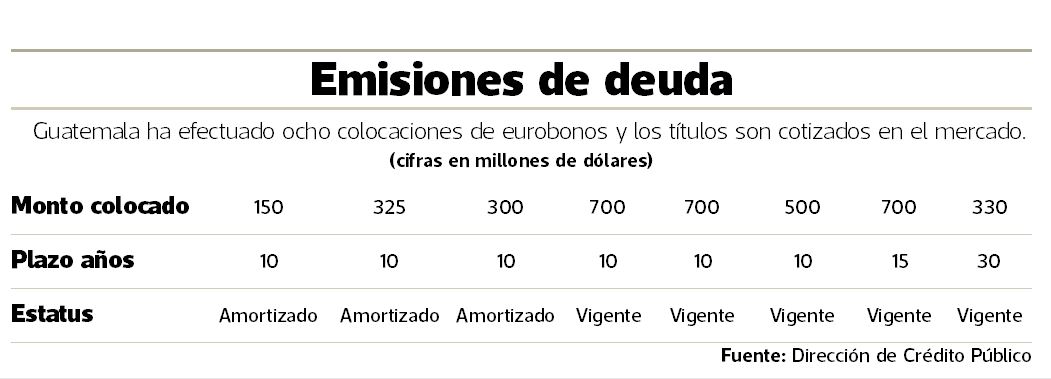

En este caso se trata de un eurobono que fue emitido el 6 de octubre del 2004, por un plazo 30 años con vencimiento para el 6 de octubre del 2034, según el contrato.

El monto colocado es de US$330 millones, con un cupón fijo —de tasa de interés— del 8.125% y un rendimiento de venta en el mercado primario de 8.125%.

“El plazo —es— de 30 años con opción de redención anticipada al año 15 —o sea, el 2019—”, señala el informe de Emisiones Globales Internacionales de Eurobonos de Crédito Público del Minfin.

Esto significa que en octubre se cumple el plazo de 15 años, por lo que se puede a hacer el llamamiento y el Gobierno tiene contemplado pagar los anticipos a los acreedores, según lo establecido en el informe.

El dinero que se capta por estos instrumentos se destina para el funcionamiento del presupuesto y es deuda pública.

Bajo análisis

Rosa María Ortega, directora de Crédito Público del Minfin, confirmó que se procederá de acuerdo a lo que establece el contrato del eurobono, pero no especificó si realizarán el llamamiento, aunque aclaró que está en análisis.

“Vamos a estar pendiente a la fecha y estamos en pláticas con las autoridades para tomar una decisión”, precisó.

Por aparte, manifestó que también podría darse que, por diferentes razones, los tenedores puedan acercarse para pedir su anticipo. La institución financiera que realizó la transacción fue Citibank.

La funcionaria recordó que en la última colocación de eurobono se realizó a una tasa de 4.35%, aunque depende mucho de las distintas variables económicas y otros factores que los inversores consideran.

“Los papeles están rindiendo y es muy difícil que los inversionistas vengan a realizar las transacciones”, añadió.

Ortega explicó que los títulos en el extranjero que se emiten son bien cotizados por el mercado y Guatemala ya tiene un prestigio en la colocación de los eurobonos.

Por el momento, no se ha oficializado si este año se emitirá un tramo de deuda en el exterior.

Operación voluntaria

Irving de la Cruz, presidente de la Gremial de Casas de Bolsa, explicó que en este caso de redención anticipada de los eurobonos puede ser voluntaria y no obligatoria, aunque en las colocaciones se puede encontrar varias figuras de negociación.

Añadió que al ser voluntaria, los inversionistas deberán anunciar si desean realizar dicha redención y la solicitud en los tiempos establecidos con el emisor del eurobono que en este proceso es el Gobierno de la República de Guatemala.

Por lo general, el llamamiento debe hacerse entre dos y cuatro meses antes del aniversario de la fecha de emisión, es decir, antes del 6 de octubre de este año.

Pros y contras

Ortega y De la Cruz coincidieron en que un inversionista puede acudir a realizar estas transacciones solo si se encuentra con faltante de liquidez o que presente una mejor oportunidad de negocios para retirarlos en los documentos.

El directivo subrayó que las acciones en favor de una redención son cuando hay mejores tasas de interés en los mercados internacionales, para otro tipo de eurobono que sea atractivo invertir y lo lógico es que las tasa deberá estar por arriba del título actual.

Lea también: Junta Monetaria emite opinión favorable a deuda bonificable

Citó, por ejemplo, que si en un eurobono la tasa de interés es del 5% y en el mercado internacional hay títulos al 10% de interés, es conveniente hacer el cobro anticipado de la inversión y que ese monto sea invertido con un rendimiento mucho mayor del actual.

En los aspectos en contra, es observar que la tasa de interés en los mercados internacionales esté por debajo de la tasa del eurobono y que se quiera cancelar anticipadamente.

Operación normal

Irving de la Cruz, presidente de la Gremial de Bolsa, manifestó que esas prácticas de llamamiento de capital de eurobonos, bonos o cualquier otro tipo de títulos con valor son operaciones muy comunes en el mercado internacional, ya que el deudor tiene la opción de que si el comportamiento de las tasas internacionales bajara y su tasa es muy alta al momento que le dio vida a la deuda pueda ser cancelada anticipadamente.

El directivo recordó que en los últimos años este tipo de llamamientos de anticipos de capital ha sido de “mucha ayuda” a los emisores o deudores de eurobonos y bonos, debido a que las tasas internacionales han estado hacia la baja y muy estables.

Contó que el universo de inversionistas que poseen los eurobonos en Guatemala 2034 es muy amplio y entre estos hay bancos, financieras, seguros, afianzadoras locales e internacionales, cooperativas, fondos de inversión, instituciones públicas, empresas privadas y personas individuales, entre otras.

Contenido relacionado

> Esta es la deuda pública que le tocará ejecutar al próximo Gobierno (y en qué se gastará)

> Deuda bonificable: Gobierno empieza colocación de Q18 mil millones en títulos

> Cepal: Guatemala tiene la carga tributaria más baja del Istmo